盈利权益失衡 股东减持 中交地产关键财务指标集体沦陷

编者按:本文来自微信公众号 和讯房产(ID:hexunhouse),作者常丹丹,36氪经授权发布。

8月最后一个交易日,中交地产以6.47元的开盘价一路跌至收盘价6.25元,跌幅达3.4%,创下当周交易日最大跌幅。

而在此前一天的8月29日晚间,中交地产发布2019年半年业绩。报告显示,期内,中交地产营收同比大幅下降62.2%至17.5亿元,实现利润总额2.96亿元,同比下滑51.63%;归属于上市公司净利润0.93亿元,同比下滑69.31%,基本每股收益同比下滑83.17%至0.17元,关键财务数据集体沦陷。

市场不会忘记,2017年,销售额过百亿的中交地产曾喊出挺进“央企前三”的豪言壮语,彼时,排在前面的是销售额2000亿元的中海和3000亿元的保利,如今,中海和保利实现突破,分别跨入3000亿、4000亿销售阵营,而中交地产持续徘徊在百亿量级,流连忘返。半年报显示,期内,公司全口径签约销售金额93.24亿元,销售回款金额71.20亿元,权益销售金额57.19亿元,权益销售回款48.16亿元。

显然,在残酷的停滞不前即是倒退的行业生态下,失衡低效的财务管理能力和迟缓的开发销售节奏,都是中交地产难以摆脱的镣铐,不过,在中交地产董秘办相关负责人看来,公司拿地扩张是以正常节奏进行。

来源:企业公告

盈利“过山车”

半年报显示,期内,中交地产实现利润总额约2.96亿元,实现归属于上市公司股东净利润约9292.63万元,分别下滑51.63%、69.31%,对此,中交地产在此前的业绩预告中解释称,一方面是受到交房周期的影响,导致上半年结转收入明显减少;另一方面系2018年底收购联合置业后的追溯调整,确认大额投资收益2.36亿元,而本报告期无同类业务。

今年上半年,中交共储备50个项目,期内新开工的项目仅4个,大部分项目处于在建、竣工待去化的项目或者前期开发阶段。整体来看,上半年中交地产的营收主要来自华中、华东、西南、华南和华北地区。其中,除了西南地区的营收增长之外,其余四大地区的营收均出现不同程度下滑,华东地区营收跌幅达95%以上,地产销售作为中交地产的主营业务,上半年营收下滑达63.1%,直接影响到其上半年的总营收。

受制于项目规模,个别项目交付时间节点对公司的业绩影响较大,例如苏州中交•璟庭项目,2018年同期结转收入20.02亿,净利润4.80亿,今年上半年结转收入仅5591.80万元,净利润3711.72万元。

具体拆解这9292.63万的净利润来看,其中,一季度贡献9082.57万元,同比扭亏为盈,而整个二季度净利润近贡献了200万,也就是说,4-6月,手握全国50个项目的央企中交地产平均每月盈利仅70万左右。

如果仔细梳理近几年中交地产的业绩不难发现,如此惊心动魄的过山车般剧情并不少见。仅以2018年以来报告期内的净利为例,分别是-237万、5.44亿、-746万、5.14亿、9083万、210万。

在告别“跑马圈地挣钱快”转向重规模更重“含金量”的行业背景下,中交地产9292.63万的净利润格外刺眼。以同属中交系的绿城为例,尽管2019年上半年营收盈利双失意,但也创造了186.58亿元营收和20.58亿元净利润,和同等规模的企业相比,中交地产的盈利水平同样相去甚远,例如,今年上半年,销售额擦线百亿的合生创展净利稳健上涨7.4%至26.55亿港元。

利润权益失衡

来源:企业公告

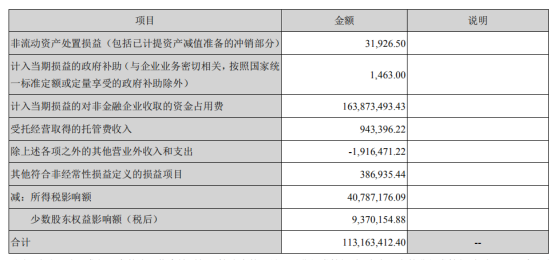

另外值得注意的一点是,扣非后归属于公司股东的净利润为-2023.71万元,同比大降110.4%,这就意味着,少数股东损益金额达1.13亿元,其中,在非经常性损益项目中,对非金融企业收取的资金占用费占据绝大比例,达1.6亿元,占据净利润总额2.1亿的76.2%,也就是说,在盈利结构中,“中交地产利用央企信用优势拿到便宜的资金,然后放到合作项目产生的收益占据主要位置,而这部分收益有可能源于对外财务资助和担保。”高和资本分析师表示。

和讯房产梳理中交地产公告发现,仅今年上半年,中交地产对四川雅恒、中交世茂提供担保、并频繁对外提供财务资助,截至报告期末实际对外担保余额合计41.73亿元,截至5月末,公司因房地产开发项目建设需要对外提供财务资助余额为57.7亿元(6月份没有对外财务资助),例如,3月,全资子公司华通置业对持股比例45%的中交世茂提供不超过23亿元的借款,期限为自到账日起24个月,股东借款按照年化不高于10%计息。

虽然对拥有资金成本优势的房企来说,这种操作算是普遍现象,但在中央财经大学教授鲁桂华看来,76.2%的净利润占比已经很高,和讯房产查阅首开股份半年报,其该指标的净利润占比仅为0.2%。

如此高的占比不禁引发人们对中交地产“顾此失彼(主营业务)”的担忧,对此,和讯房产致电中交地产董秘办,其解释称,股东对参股公司进行同比例的财务资助收取资金占用费是正常经营行为,也是中交地产取得项目的后续措施,和发展地产主营业务并不矛盾,目前公司规模不算大,拿地扩张是以正常节奏进行。半年报显示,今年上半年,中交地产在北京、昆明、宁波等地共获取7宗地。

这一问题引起了大股东层面的担忧。今年上半年,中交地产遭遇第三大股东华夏集团通过大宗交易减持400万股公司股票,减持比例达0.9%。在发布的减持公告中,华夏集团表示,未来6个月内或进一步减持不超过5.97%中交地产的股票。对此,行业分析师认为,股东不看好上市公司未来发展,是促使其减持的主要因素之一。

后劲不足 “等待戈多”

房地产销售方面,今年上半年,中交地产实现全口径签约销售金额93.24亿元,较上半年同期110.7亿下滑15.8%,地产销售毛利率为37.93%,较上年同期增加11.17%,这一水平在行业内并不具备优势。有数据显示,超41家内房股2018年度地产销售毛利率超30%,同规模的合生创展这一指标达49.11%。

对于地产销售上表现出来的颓势,此前有中交地产相关负责人表示,如果把时间周期拉长,短期波动因素会被公司逐渐扩大的规模效应所抵消。

规模偏小确实是中交地产的由来已久的“老问题”,半年报显示,期内,公司新增包括北京、昆明、宁波、舟山等在内的7个项目,截至期末,共有50个储备项目,多分布在二三四线城市,其中,在重庆、长沙、苏州、昆明布局较多,总建筑面积为1346.26万㎡,而合生创展土储则达2940万㎡,中交地产土储不及同规模房企的一半。

“公司土地储备在近年来虽然增长较快,但与行业内标杆企业相比,规模仍偏小,难以形成多项目规模开发的优势。”中交地产在半年报中直言不讳对规模的担忧。

对中交地产来说,更亟待解决的问题是去化周转慢。期内,其存货周转天数高达4699.74天,存货周转率仅为0.0383,根据亿翰智库统计的数据,2018年上市典型房企的存货周转率为0.37。房地产作为高负债、高流动性行业,存货决定了房地产企业的资产变现能力、盈利能力和偿债能力,存货周转率低意味着开发销售节奏迟缓,影响资金回笼、资金流动和企业规模的持续扩大。

反映到具体的项目上,和讯房产梳理半年报发现,上半年,在开发的35个并表项目中,有4个新项目,9个待建项目,11个2017年以来开工项目,11个2017年以前开工的老项目,这就意味着,中交地产未来利润的增幅将主要依靠以前老项目的销售结转。

当然,作为被中交集团寄予厚望的中交地产,也在试图改写“命运”,其决心可在频繁的人事变动中略窥一二。

就在半年报披露前的7月份,任职未满一年的总裁耿忠强递交辞职报告,随后上任绿城中国执行董事兼执行总裁,而绿城执行董事兼执行总裁李永前回归中交,虽然绿城中国和中交地产同为中交系房企,但两者业绩存在较大差距,此次人事轮换,被外界视为推进中交地产重组工作、提升发展速度的举措。

实际上,自带重组基因的中交系对于绿城中国有着另外一番憧憬。自中交集团2014年首次出手收购绿城中国股权,就有高层表示:“中交的业绩压力那么大,最终计划当然是并表绿城,并不是外界所谓的合并重组。”

不过,即便实现并表,加之2019年上半年绿城中国743亿元销售额,中交系销售额也仅为836亿元,远低于保利的2526亿元和中海的1942亿港元,若想实现“央企前三”,中交地产还有太多空间。

作者暂无likerid, 赞赏暂由本网站代持,当作者有likerid后会全部转账给作者(我们会尽力而为)。Tips: Until now, everytime you want to store your article, we will help you store it in Filecoin network. In the future, you can store it in Filecoin network using your own filecoin.

Support author:

Author's Filecoin address:

Or you can use Likecoin to support author: