数据环境生变,银行大数据风控怎么办?

针对银行的大数据风控,笔者分析了它的操作方向与把握原则,希望能给你带来启发。

数据是金融业务的基石,监管集中清查大数据公司,不仅大数据公司人心惶惶,处于下游的金融机构也受池鱼之殃——尤其是那些缺乏自主风控能力的机构,甚至不得不下线或暂停贷款发放。

数据清查终会过去,但很多东西在发生根本性改变,资金方做“甩手掌柜”的好日子不会重现。那些缺乏自主风控能力的金融机构,在未来的行业竞争中,恐无以立足了。

一、大数据风控,该从何抓起?

银行金融科技转型,方向很多,但最紧要可行的,还是大数据风控。万事开头难,从传统风控到大数据风控,银行做得怎样呢?

大银行相对容易,不缺用户,不缺数据,也不缺人才。传统零售业务足够强势,有足够的空间和时间推新产品、小步快跑做实验,模型先跑起来,慢慢完善,自主风控能力就算有了。

难的是小银行,尤其是偏居低线城市的农商行、城商行,没数据、没人才,存量用户也缺乏互联网属性,线下迁线上都难,更何论做新业务的试验田。这类银行的科技转型往往陷入两个误区:

- 做助贷和联合贷款的资金方,虽独立决策却无力决策,至多花钱请人搭一套模型做做样子,缺乏数据输入,也没有模型迭代,只为满足合规要求;

- 被风控外包厂商的一站式方案吸引,“三天对接、一周上线”,上线后却不管不问,做了甩手掌柜。

一旦陷入这两个误区,无论转型多少年,银行的自主风控能力仍等于零。是助贷和联合贷款害了这些银行吗?

非也,助贷平台提供初步风控审查,降低了金融机构二次风控压力,可若金融机构因此不再做二次风控,却也怨不得别人,要从自己身上找原因。

一些银行缺乏转型意愿,管理层只想在任期内靠助贷做做业绩,不计长远,那也只能这样了,装睡的人,不妨继续睡吧;如果还愿意为长期发展着急,当务之急,就是行动起来,迈出第一步。

大数据风控,说到底就两项——数据、风控模型。

1. 数据

数据分为内部数据、外部数据;也可分为历史数据和实时数据,后者包括用户设备信息、位置信息、业务交互信息等。

对小银行而言,随着数据环境趋严,全面拓展外部数据源的必要性愈发有限,一则是信息隐私踩雷风险,二则是业务量有限,盲目撒网在经济上吃不消,按需索求更为现实。

小银行要做的,是激活内部数据,用好实时数据。激活内部数据,涉及到打破部门壁垒,构建数据中台,形成统一的用户视图;而用好实时数据,要靠专业人才,把这些数据融入到业务流程和风控模型中去。

这两项工作,考验的不是财力,而是决心和执行力。

2. 风控模型

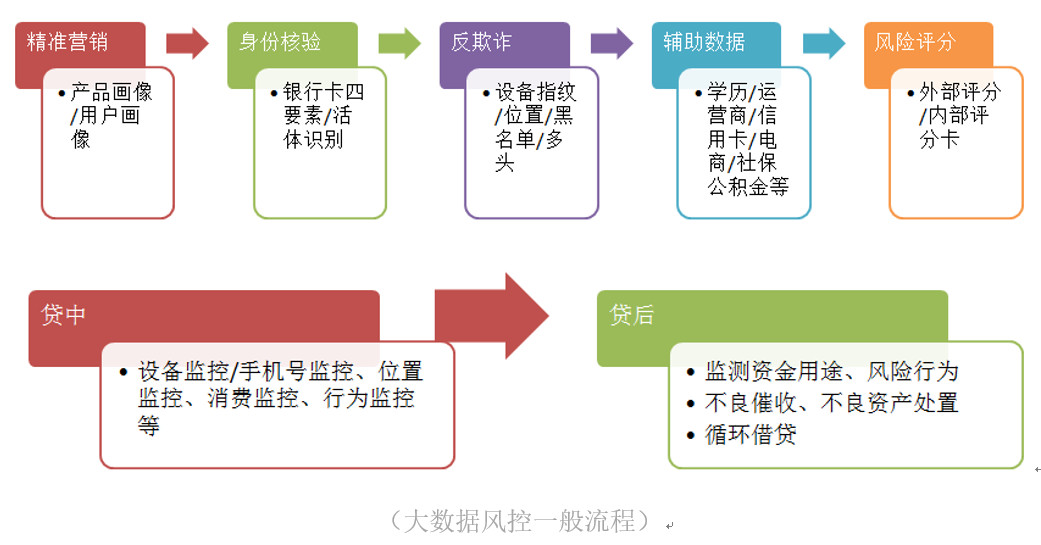

大数据风控不仅仅指信用评分、反欺诈等贷前审查环节,而是一套流程体系,涵盖从用户入口端的精准营销到贷后回款或催收管理的全流程。

一般来讲,只要夯实了内部数据基础,再结合外部黑灰名单和各类信用评分数据,要防范信用风险并不难,真正的难点在欺诈风险。

欺诈风险多为团伙作案,在攻防对抗中,实力虽弱于一线巨头,但面对小型银行未必处于下风。加上欺诈团伙多从业务漏洞着手,一朝得手,往往金额很大,令金融机构防不胜防。从实践中看,无论是行业巨头还是中小银行,在反欺诈方面均需借助第三方公司的辅助支持。

二、应把握的几个原则

在建设自主风控能力的过程中,中小银行还应注意几个原则:

1. 因地制宜,构建差异化能力,不求大求全

在新的行业环境和监管环境下,无差异化大干快上的时代已经过去。中小银行在战略层面必须聚焦差异化,业务差异化,必然要求风控能力差异化。

业务层面,要聚焦场景金融,关注消费用途;相应地,在风控层面,要夯实场景风控。从过往教育分期、租房分期等场景贷风波看,场景方的欺诈、乱收费、跑路往往是乱象之源。

在场景贷业务中,金融机构的惯常做法是与场景方合作获客,却又疏于准入管理和贷后规范,致使风险不断。其实场景方多集中在线下,具有较强的区域色彩,区域银行深耕区域场景,只要愿意做,还是有优势的。

用户层面,本地客户先行;在数据获取上,可重点发力本地社保、公积金、个税、房产、车产等信息,在区域市场建立数据优势,不必求大求全。

2. 急用先行,重视反欺诈能力建设

业务上线后,信用风控模型可以慢慢迭代优化,反欺诈能却等不得,一开始就要用最好的,否则根本吃不消。这个时候,就必须借助第三方反欺诈公司的力量,融合到自主风控的建设能力中。

据业务安全公司顶象发布的《“关联网络+反团伙欺诈”白皮书》总结,信贷欺诈主要包括中介包装、资金用途挪用、信用卡养卡套现、伪冒骗贷和团伙骗贷等几种,其中团伙欺诈尤其难缠。数据显示,国内网络欺诈从业者超过200万,每年造成经济损失近千亿,其中仅针对金融机构的欺诈团伙就有3万多个。

反欺诈手段,大致分为三类:

- 通过活体识别、设备指纹、位置核验等核验身份、比对认证;

- 对接黑灰名单及运营商、房产、车产、征信等外部数据核验;

- 技术层面反欺诈,包括构建基于用户行为和业务流程的风险特征库,以及利用关联网络技术进行异常侦测。其中,关联网络最考验综合实力。

以顶象关联网络为例。基于金融机构自身的数据积累,结合内部数据和业务场景、业务逻辑、产品流程、客群特征等做定制化设计,构建可视化和交互式监控平台,帮助金融机构搭建自主可控的风控体系。

由于与金融机构内部数据关联,这样建设好的风控体系不仅可用于营销反欺诈、申请反欺诈、交易反欺诈、账户安全和数据反爬等纵深防御能力,本身也是实用的客户关系画像体系,在精准营销、交叉营销等方面也有用武之地。

3. 构建敏捷组织,打破部门银行藩篱

建设风控模型,可归为风控部门的事,但激活内部数据,则是全行的事,需打破部门壁垒,确保战略落地。这背后,涉及到部门利益协调、考核体系梳理、组织惰性激活、包容文化构建等一系列大问题。

这些问题,哪个都不易解决,但都不得不解决,否则不仅科技转型没有着落,即便仅仅是大数据风控建设,也会很快遇到瓶颈。

除上述几个原则外,在大数据风控能力建设过程中,银行还会持续面临来自流程重组、团队建设、成本投入、监管合规等方面的挑战,需持续予以关注。

三、新环境、新挑战

作为一句口号,大数据风控已经喊了很多年。“狼来了”喊久了,危机感也就淡了,人们开始把它视作某种“重要而不紧急的事情”,不断给一些短期事务让路,一拖再拖、原地踏步。

“一鼓作气,再而竭,三而衰”,当一件事持续几年缺乏重要进展时,大家也就疲了,这个时候,除非有大刺激,否则这事基本也就这样了。

所幸,这种大刺激不远了。

数据环境生变还只是前菜,后续,随着牌照监管收紧、合规阀门扎紧,大量的中小放贷机构会退出市场,多头借贷群体资金链断裂,逾期率会趋势性抬头。届时,助贷机构既兜不了底、也不敢再兜底,相应地,那些缺乏独立风控能力的资金方,做不了业务、也不敢做业务。

中小银行要意识到,“搭助贷风控便车、做甩手资金方”的好日子正在远去,一去不回。再没有点紧迫性,真的来不及了。

#专栏作家

薛洪言,公众号:洪言微语,人人都是产品经理专栏作家。苏宁金融研究院院长助理、硕士生导师,关注互联网金融、金融科技与银行转型领域。

本文原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash,基于CC0协议。

作者暂无likerid, 赞赏暂由本网站代持,当作者有likerid后会全部转账给作者(我们会尽力而为)。Tips: Until now, everytime you want to store your article, we will help you store it in Filecoin network. In the future, you can store it in Filecoin network using your own filecoin.

Support author:

Author's Filecoin address:

Or you can use Likecoin to support author: