交易所的兴衰史:区块链发展的一个重要侧影

编者按:本文来自微信公众号“橙皮书”(ID:chengpishu),作者Clay Collins,36氪经授权发布。

可能再也找不出第二个像“交易所”这样充满争议的例子了。

一方面,交易所是区块链行业最赚钱的生意。它是目前行业生态里的组成部分,代表了主流人群对数字货币的第一印象,但对许多密码朋克和技术人员来说,他们又痛恨行业被交易所代表。

另一方面,交易所总是与反欺诈、反洗钱等监管相冲突,它行走在法律灰色的边缘,也饱受黑客无休止的攻击侵扰。它造就暴富神话,也让无数韭菜倾家荡产,使普通投资者蒙受巨额损失。它带来了许多新的模式,也卷入了无数骗子、传销与空气币的纷争。

但无论如何,从比特币诞生试图颠覆货币开始,到以太坊出世引入去中心化金融,最近这10年,围绕数字货币而生的交易所的兴起更替,无疑代表了整个区块链行业野蛮生长、群雄割据的一个重要缩影。

在这篇文章里,我们试图透过交易所的兴衰来观察最近十年数字货币行业的发展。本文原文基于 Clay Collins 所作的 A History Of Crypto Exchanges,为了更好的阅读体验,橙皮书在编译时对内容有所增加删改。

史前阶段

早在互联网刚兴起的时候,也就是 AOL 的远古时代,一些很有想象力的人就看到了以新的电子方式交换价值的机会。这其中的代表就是 E-gold,最早的电子黄金。

E-gold 成立于1996年,它的理念很简单:让人们能够自由的在线上互相转移电子黄金,其背后的价值由离线存储在伦敦和迪拜里的金库黄金来支撑。1999年《金融时报》把电子黄金称为“唯一在网络上达成规模的电子货币”。

在 1996-1999 年,E-gold 由运营商 Gold&Silver Reserve 提供具体的兑换服务。到了2000年,在人们重新对系统进行设计后,E-gold 的结算和发行则与交易所的功能完全剥离开来了。于是,市场上很快就出现了一批新兴的小作坊产业,他们专门为用户提供美元和电子黄金之间的转换。这些网站很多现在还可以通过 Internet Archive 这个博物馆看到。

从各方面来看,这一代最早期的电子黄金交易网站,冥冥中为早期的数字货币交易定下了某种基调,这种基调一直延续到今天整个数字货币交易市场身上,尤其是围绕交易所的法律监管。

本质上,电子黄金的故事就是一个又一个的监管故事。最早期的先行者碰到的问题,与如今加密货币碰到的问题没什么两样:反欺诈,反洗钱,交易许可牌照。FBI 最著名的一次行动就是指控其中一家电子黄金交易所 Gold Age 涉嫌数百万美元的洗钱活动。

Gold Age 的创始人后续又创建了 Liberty Reserve,另一种数字货币,类似于 Tether 的前身用来作为比特币的进出入口。当时 PayPal 开始禁止进行比特币交易,之后很长一段时间, Liberty Reserve 成为了替代品。但 Liberty Reserve 在 2013 年也被关闭了,并且 2016年创始人 Arthur Bukovsky Bellanchak 被捕,最终被判处 20 年徒刑。

在宣布判决之后,人们在比特币论坛上激动的讨论 BTC 是否会遭遇同样的下场,如果不会,又是什么因素让比特币与众不同。至今,数字货币与犯罪活动之间固有的联系,仍然是人们对数字货币感到 FUD(恐惧,不确定性和疑问)的最重要原因,它也在影响着整个交易市场和整个行业的信心。

而在另一方面,早期这些讨论也暗示了行业内部埋下的另一种隐患。这种隐患代表着协议技术与商业生意之间的紧张关系。一边是开发开源协议的技术人员,一边是为用户提供使用功能的商业公司。在现代加密资产的背景下,随着交易所变得越来越强势,这种紧张关系的压力也越来越大。

但现在,让我们先把注意力转向加密货币行业里最早的比特币交易所。

早年阶段

虽然 Mt. Gox 可能是早期比特币交易市场最具标志性的故事,但它并不是第一个比特币交易所。

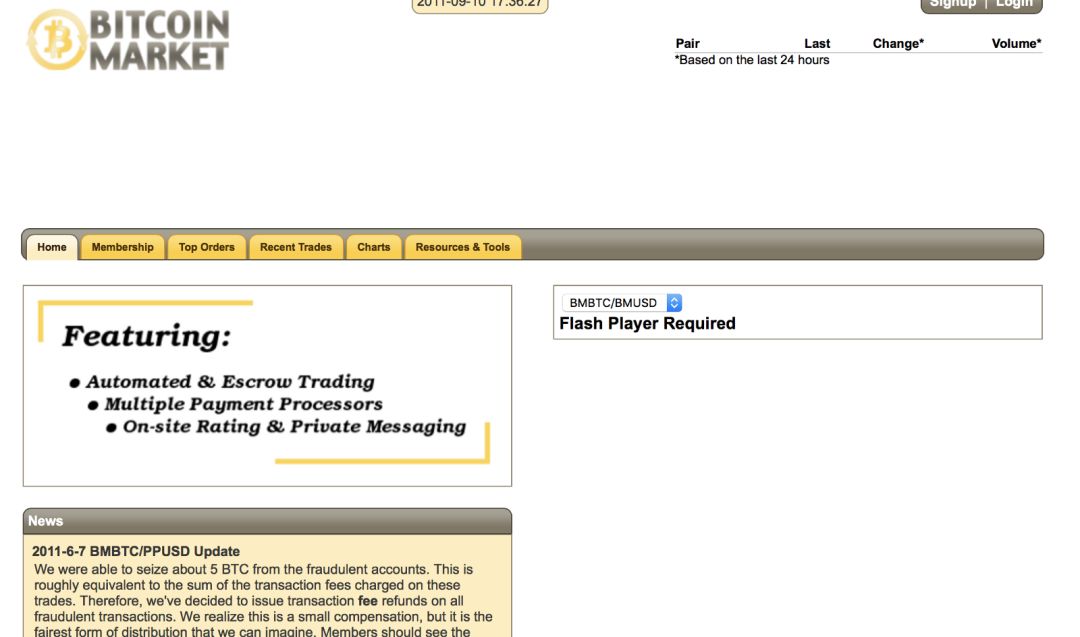

第一个比特币交易所是 Bitcoin Market。2010年1月5日,Bitcoin Talk 社区的 dwdollar 发了个帖子写道:“大家好,我正在做一个交易所。我有个大计划,但还有很多活要干。这将是一个真正的交易市场,人们将能够彼此买卖比特币。在接下来的几周中,我应该会搭一个基本框架的网站,敬请期待。”

几个月后,2010年3月17日,BitcoinMarket.com 上线了。最初,人们用 PayPal 来互换 BTC 和美元。但是随着比特币的增长,市场上的骗子也多了起来,最终导致 PayPal 官方宣布禁止进行比特币交易,交易所只能寻找其他选择。

最早的比特币交易市场

在 Bitcoin Market 推出后几个月,其他一些交易所也陆续上线了。毫无疑问,在这一波浪潮中,最引人注目的是 Mt. Gox,它于2010年7月上线。

在最初几年里,交易所提供的只是最基础最简单的交易功能。

2010年11月6日,整个比特币的市值刚刚达到100万美元。2011年2月9日,单个比特币的价格刚刚到达1美元。但从2011年开始进展有所增加,在全世界各地,新的交易所陆续开放,三月份比特币巴西市场上线,随后在四月份不久又在欧洲推出了 Bitmarket.eu。

在这段时间里,支付和黑客攻击两方面都出现了大量的问题。Bitcoin Market 在2011年6月放弃了使用 PayPal,几周后,即当年7月,Bitomat 丢失了 17,000个比特币。2012年延续了这类故事,Tradehill,当时美国最大的交易所之一,于2月关闭。Bitcoinica和Bitfloor等交易所则遭到黑客入侵。

这段时期堪称是比特币交易市场的寒武纪。大多数交易所都将被历史遗忘。诸如 Bitstamp(成立于2011年)和 Coinbase(成立于2012年)之类的公司则将在随后崛起。

门头沟时代

Mt. Gox 是比特币交易历史上最具标志性和最臭名昭著的代表之一。这是一个被人写了无数遍的故事,并且这个故事仍在继续。本小节的目的不在于提供完整的历史记录,而是为这家历史上最成功也最失败的交易所划一些重点。

Mt. Gox 的域名最初是由 Jed McCaleb(这个人后续又将继续帮助创建 Ripple 和 Stellar )注册的,刚开始的目的是为了让人们交易一款爆火的游戏 Magic the Gathering(Magic The Gathering Online eXchange)中的游戏卡片,但到了2010年7月,Mt. Gox 开始以在比特币交易所的面貌出现。

像早期所有的交易所一样,Mt. Gox 在支付处理方面也遇到了很大的困难。在2010年10月停止使用 PayPal 后,它暂时把支付方式换成了 Liberty Reserve(就是上文提到的那个 Liberty Reserve )。创始人 Jed McCaleb 在网站上线后不久就离开了,网站于2011年3月被卖给了法国人Mark Karpeles。

在接下来三年中,Mt. Gox 将继续成为世界上最大的比特币交易所。高峰时期,Mt. Gox 处理了所有比特币交易量近 70% 至 80% 的份额。这种巨大的成功,也为它日后的崩溃埋下了伏笔。

2014年2月24日,Ryan Selkis 在 Tumblr 的博客上发表了一个关于Mt. Gox的不幸消息:“我收到了一份来自可靠来源、但还未经验证的报告文件,这份报告的标题是“危机策略草案”,里面概述了交易所当前的情况。我相信文件的真实性,但还需要再亲自验证一番。”

这份文件的开头写道:“对于大多数公众而言,这可能是比特币的终点”,在报告里,一批巨额数量的比特币似乎已经永远丢失了。

两个星期内,谣言被证明是真实的,所有人都惊呆了。涉及数量与金额之巨大,让人始料未及。总共大约丢失了 850,000 个比特币,在当时价值约为4.73亿美元,占比特币总供应量的7%。

紧接着,这场事故变得越来越糟。首先,事实证明,Mt. Gox 在文件公开之前就已经知道这个漏洞存在有8个月之久。其次,实际的黑客攻击发生在2011年末。有人找到了如何访问交易所钱包的方法,并且在接下来的2年中,Mt. Gox 上的比特币一被盗就被转手卖掉。尽管在文件被公布时,丢失的比特币价值接近5亿美元,但由于比特币被盗后立即被卖掉,因此估计黑客获得的收益要少得多。

Mt. Gox 随后宣布破产。Mark Karpeles 后来在日本以操纵数据的罪名被捕,入狱一年。这个故事在最后又出现了新的转机。在事故发现之后,Mt. Gox 发现有 200,000个比特币静静地躺在一个地址上3年没有动过。由于比特币价格中间上涨,今天那20万个BTC的价值比人们提出的索赔金额(很不幸的是,当时索赔的人是以美元计价,而不是币本位)更高。偿还完索赔之后,Mark Karpeles 实际上还得到了意外的收获。

但对于经历了无数次诉讼和游行的人来说,这是一场噩梦。现在,有人正发起一个名为“civil rehabilitation”的活动,试图让 Mt. Gox 从破产状态中回归,为遭遇损失的人分配剩下的资产。

Mt. Gox 给交易所行业留下了毁灭性的影响。自2013年10月丝绸之路(Silk Road)被关闭后,比特币开始了长达数月的熊市。从根本上来说,交易所的格局也被重新改变了。

山寨币重生

两年后,山寨币登场。但这并不是说中间这两年交易所行业没有重要的事情发生。事实上,在那两年时间里,一方面诞生了新的交易所,另一方面在技术上也建立了更好的系统,以避免门头沟事件重演,同时交易所也在尝试新的策略,比如完全规避了法币与数字货币之间的交易,从而专注于币币交易。

但是,出于叙述的目的,我们将从以太坊的诞生,以及其之后所引发的新一轮山寨币和 1CO 浪潮为起点,开始讲述这一阶段的故事。

以太坊带了许多新的东西。比特币专注于成为价值交换的去中心化货币,以太坊不仅有价值交换,还带来了价值的可编程性、ERC20 代币标准的兴起,同时也带来了 1CO 非理性的狂热。

对于2017年行业这波爆炸性浪潮来说,交易所最大的赢家是币安。

2017年6月14日,币安(Binance)创始人赵长鹏(CZ)在参加聚餐时第一次听说了1CO。 在三天内,他同时用中英文各写了一份白皮书。九天后,1CO开始。之后短短一周内,1CO结束,币安总共筹集了1500万美元的资金。

在疯狂的速度背后,CZ和他的团队其实已经在交易所行业工作了很多年。币安推出的交易系统和匹配引擎是他们构建的第五代交易系统。在创立币安之前,CZ和他的团队一直在为个各大交易所提供白牌的基础设施产品。

币安之后发展的速度不减。在5个月内,按交易量计算,币安是全球排名第一的加密货币交易所,此后3个月,币安达到了120,000个用户。又过了3个月,币安达到100万用户。此后仅一周,便有200万用户。从收入的角度来看,币安成为历史上增长最快的创业公司。

一方面,币安的疯狂增长反映了CZ之前积累的经验,但另一方面,它也反映了1CO时代非理性的火热与癫狂。在2017年中期至2018年中期之间,交易所的竞争几乎完全是基于上币的竞争,也就是长尾的山寨币资产的竞争。

由于币安的迅速上升,因此它能够为山寨币提供最大的流动性,这反过来又使其成为最理想的上币地点。通过这种方式,币安建立了强大的反馈回路和网络效应,进一步加速了其在该领域的领先地位。尔后,币安又引入了平台币 BNB,为持有者提供交易手续费打折,同时承诺用季度利润回购BNB。

但与此同时,1CO 热潮并没有得到持续。不久之后,人们对长尾市场的山寨币的兴趣已经消失了,交易所将不得不再次进行自我改造以适应新的变化。

需要说明的是,交易所提供的模式与创新并不总是好的。在进入2018年熊市之前,1CO热潮期间那短暂的几个月里,我们没有详细展开说的是,交易所的许多模式也引入了极其危险的因素,特别是在发币项目方、代币测评排名网站和交易所之间建立了三方激励机制。在这种机制下,这三方机构很容易互相勾结。

山寨币项目方希望从交易所的流动性中获得利润收割韭菜,也希望从测评排名网站那里获得流量(从而带来更多的流动性);测评网站则希望市场保持热点吸引更多流量,以便自己能够卖广告盈利;而为了能够从项目中收取更高的上币费,交易所则希望在测评排名网站上看起来交易量最大。

如果想更详细地了解这一阶段的事情,可以看看 Nic Carter 的这篇文章《加密货币市场的黑暗面》。

交易所获得的成功自然与商业模式有关,但很多时候这并不代表全部的真相。这个阶段是 1CO 历史中的偶然,而不是交易所成功的核心。为了生存和发展,交易所将不得不重新发明自己、改造自己,而这正是现在他们所做的。

现代阶段

从1CO的癫狂时代之后,我们进入了现代阶段。这个阶段对整个交易行业来说有意味着许多新的机遇和挑战,其中一个很重要的关键词是“衍生品”。

- ** 衍生品交易**

BitMex不是唯一的衍生品交易市场,在这个赛道OKex同样具有竞争力,而随着市场的成熟,此前只有现货的火币、币安都推出了自家的期货交易产品。

衍生品交易目前在市场上,跟过去相比,有着前所未有的影响力。一种说法是,CFTC允许CME、BAKKT等合规衍生品交易所的出现,是为了让机构更好的进场,推进行业走向主流。

关于CME和BAKKT,其区别在于是现金结算还是实物结算,BAKKT是实物结算意味着机构想要参与交易,必须先持有比特币,会推进比特币的市场需求。BAKKT在经历了开盘交易量萎靡的情况后,目前已经开始稳步爬坡,近期日交易量最高已经突破1500万美金。

除了合规交易所和传统大交易所进入衍生品交易市场,我们也看到了一些新的交易产品出现。比如主打期权的Deribit,CME、bitfinex、OKex等都有推出期权产品的计划。

根据彭博社的报道,今年衍生品交易市场的交易量已经达到了现货市场的50%,而在9.25大跌的那天,根据研究机构的数据,主流交易所的衍生品交易量是现货交易量的四倍以上。

从小众市场到现在这个局面,衍生品交易所的快速发展,基本集中在2019年,而这个市场仍旧有很大的空间,跟传统金融市场相比仍旧有数倍的增长空间,除去主流的大交易所,也不断冒出在产品和深度上颇有竞争力的玩家出现。

除去原生玩家, CME和BAKKT这种合规玩家的出现,也让市场变的更加成熟。

- ** 平台币 &IEO**

2019年,由于ICO的浪潮退去,现货的财富效应不再明显,很多用户都在朝衍生品交易迁移,导致了期货交易的爆发,但现货交易所们仍旧创造了新的玩法:平台币+IEO的组合拳。

IEO由币安首先推出,10倍的财富效应让很多玩家重新关注现货市场,同时它也成为了交易所平台币应用的重要场景和用户增长的核心手段之一,毕竟平台币作为IEO参与门槛,有利于减少平台币流通,而IEO的财富效应可以自带流动。

不过在币安靠IEO盘活了一大批交易用户后,跟进最快的不是其核心竞争对手火币、OKex等玩家,反倒是没有包袱的二三线交易所开始疯狂模仿,抢存量用户。在看到用户增长和交易量激增的效应后,随后平台币+IEO成为了所有交易所的标配,这个热潮一直到下半年才开始冷却。

跟ICO不同,IEO的流行,并没有让行业得到2017年那样飞速的增长,它逐渐更多了变成了交易所合理规划市场、运营预算的一种增长手段,即计算一个交易用户,我愿意花多少钱。不少跟风做IEO,没有想清楚的团队也亏损了很多。

- ** 去中心化交易所**

去中心化是这个行业存在重要的基础之一,无需可任何人可访问,不需要面临审查,自己控制自己的信息和财富,是早期密码朋克们核心的追求。

但这个行业最重要的基础设施交易所,绝大部分都在中心化机构手中,你的比特币,可能就是交易所服务器里可被改动的一个数字。

这也是为什么2017年很多人愿意投资DEX的原因,Bancor协议当时获得了1.53亿美金的ICO。

2018、2019年,这个领域也不断在出现新的产品和协议,比如基于0x的Uniswap,最早是以太坊黑客松上的一个项目,目前交易量已经超过了其前辈Bancor,成为以太坊生态最大的DEX,有超过2000万美金的资产可以通过它进行交易。

除了以太坊,EOS在18年Dapp爆发期间,DEX的交易量也非常可观,出现了NewDex等去中心化交易所。

- ** 合规**

数字货币的监管就算在同一个地区都非常复杂,对于一些交易所来说,直接全员搬家到监管相对宽松的地区成为了首选。

比如币安,该公司宣称自己全球分布式办公,注册在马耳他,但曾今在香港、日本、新加波地区都有办公室。

今天的交易所市场,合规的鸿沟非常之大,为了避免监管,很多交易所都表示不为美国用户提供服务,比如BitMex和Poloniex。

另外一方面,一些交易所开始紧密跟监管合作,在美国有抱紧纽约州的Gemini,主打的就是合规性,Coinbase也是在美国合规的交易所。

当然,我们在讨论合规的时候,它并不意味着只是交易所Branding的一张牌,它更加意味着市场的成熟化,将那些对交易用户不利,做违规操作的平台淘汰,进行一轮行业洗牌,更好的保护投资者。

所以在2019年,几乎所有的交易所,都在强调自我监管,大家也会最大程度的去拥抱监管。

结语

交易所行业仍旧在持续进步,从当今市场的趋势我们可以看到,交易所的增长策略和产品迭代速度都在加快。

而通过观察交易所,是看整个行业兴衰发展的重要角度,他们既要回应目前所有用户的需求,同时还要提供新的产品和服务让大家继续相信行业。

他们是监管环境变化的晴雨表,同时也是拥抱监管、跟监管走得最近的急先锋。

在未来的几年中,交易所之间的竞争将会越发激烈,而对于我们这种吃瓜群众,不碰高风险资产、警惕被割韭菜,搬好小板凳,默默看戏就好。

附注

原文:https://blog.nomics.com/essays/crypto-exchanges-history

作者:Nathaniel Whittemore & Clay Collins

编译:橙皮书

作者暂无likerid, 赞赏暂由本网站代持,当作者有likerid后会全部转账给作者(我们会尽力而为)。Tips: Until now, everytime you want to store your article, we will help you store it in Filecoin network. In the future, you can store it in Filecoin network using your own filecoin.

Support author:

Author's Filecoin address:

Or you can use Likecoin to support author: