一个简单但有效的投资策略:40% UPRO + 60% TMF

今天在逛Bogleheads论坛的时候,读到了这个帖子,觉得十分有趣,深受启发。里面讲了一个简单但有效的投资策略:40% UPRO + 60% TMF。这篇文章可以算作一个学习笔记,总结归纳一下那个帖子的内容,以及说说一点自己的想法。

在《美国投资理财小攻略》里,我提到对于普通人来说可能最佳的投资方法:买大盘指数基金,并且加配一定比例的债券基金,比如 80% VOO + 20% BND(其中VOO是标普500指数基金,BND是债券基金)。然而对于年轻人来说,因为还有很长的时间可以承受波动而不用取出投资,其实可承受的风险还可以再大些,以求得更高的回报率。今天这篇文章讲的就是一种风险(波动)比100%的VOO稍大些,但收益率更高的投资策略。

这个策略的主旨是:加3倍杠杆,但利用股票和长期债券的负相关性对冲掉一部分风险。大家先不要听到杠杆就摇头,请看接下来的分析。UPRO 是3倍杠杆的标普500指数基金,TMF 则是3倍杠杆长期型债券基金。这个策略是按照40%/60%的比例持有这两支基金,每季度(或者每月 其实区别不大)重新平衡一下以始终保持这个比例。此策略不需要择时,即是一个可以长期以固定方法操作的策略,不论牛熊。

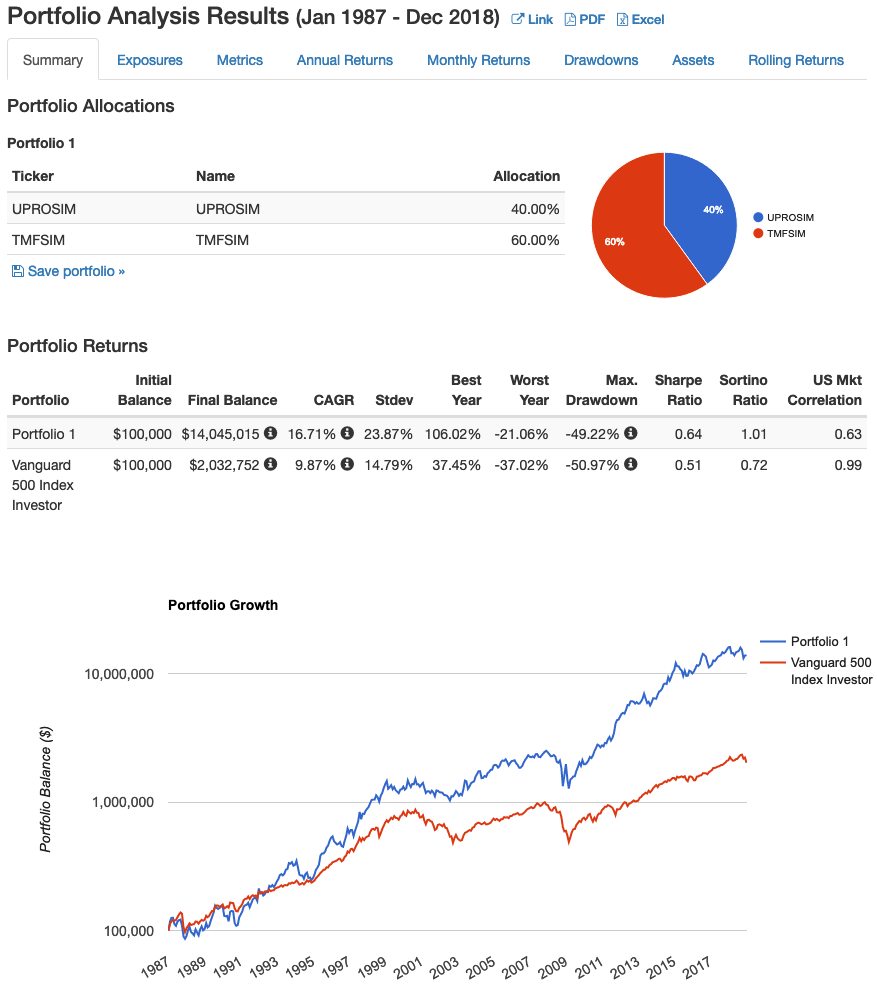

首先贴一下这个策略从1978年至2018年这40年间的表现:

Image credit: https://www.bogleheads.org/forum/viewtopic.php?f=10 &t=272007 (有一点稍微注意一下:这两支基金都是2009年才成立的,所以为了获得更早的数据,此图是模拟的数据而不是真实的数据。)

其中蓝线是此策略的执行结果,红线是标普500指数。可见,40年间,此策略让资产增长了100多倍!年化收益率高达16+%!而同期标普500指数只增长了20多倍。若选取一段市场不是很好的是简单,以2000.08-2010.04为例,这期间有两次金融危机(2000互联网泡沫和2008次债危机),标普500在此期间总的年化收益率为0%,而此策略则在此时间段有5%的年化收益率。

看完了这恐怖的收益,我们自然想问的就是,风险到底有多大,3x杠杆可不是开玩笑的。然而令人惊讶的是,上面的数据表明,此策略在40年间的最大回撤只有 -49.22%,而同期标普500指数的最大回撤可是有 -50.97% 呢!此策略在表现最差的一年回报率为 -21.06%,而同期标普500指数最差的一年回报率则为 -37%!其标准差大约是不到标普500的2倍,与100%的UPRO相比(3倍)小了不少。从这些数据上来看,此策略尽管波动率比标普500指数大,但其风险仍然属于可以接受的范围,不算比100%的VOO差很多。

为什么加了杠杆,最终的风险却没那么恐怖?最主要的原因就是股票和长期债券的负相关性,只要此假设成立,我们就可以通过配比一定比例的债券来对冲一部分风险。为啥股票和债券会有负相关性呢?一个直观的理解就是当金融危机发生、股票价格跳水的时候,很多人会卖掉股票抢购长期债券(当然 金融危机发生的时候 你的总资产还是会跌的很惨的 债券部分涨只是让你相对不那么惨一点)。过去40年的数据也确实印证了这个负相关性是成立的。实际上,对冲基金的精髓,也正是杠杆+对冲。

这个策略最怕的事情就是股票和债券一起跌,什么时候会发生这种事儿,让股票和债券的负相关性被打破呢?按照我的理解,有一种可能性:美联储若在一段时间内一直加息,就有可能会导致这俩一起跌。不过从实际数据来看,自从1981年以来,大趋势就是在降息,加息都是暂时的,降息趋势却是长久的。

Image credit: …

The post 一个简单但有效的投资策略:40% UPRO + 60% TMF appeared first on 宇宙的心弦.

作者暂无likerid, 赞赏暂由本网站代持,当作者有likerid后会全部转账给作者(我们会尽力而为)。Tips: Until now, everytime you want to store your article, we will help you store it in Filecoin network. In the future, you can store it in Filecoin network using your own filecoin.

Support author:

Author's Filecoin address:

Or you can use Likecoin to support author: